Современный валютный трейдинг достаточно сильно отличается от той картины, которая наблюдалась в розничном сегменте Forex в конце «нулевых». Дилинговые центры всё чаще предлагают выгодные условия по кросс-курсам, за счёт чего появляется возможность диверсифицировать спекулятивные риски.

Кросс-курсы – это все валютные пары, где нет доллара США, например, EURJPY, EURGBP, GBPAUD и т.д.

В «техническом» плане они ничем не отличаются от основных «мажорных» инструментов, но определённые специфические черты у этих котировок всё же есть.

Алгоритм расчета кросс курса на Forex

Начнём с основ – алгоритма расчёта кросс-курса. Он получается путём перемножения или деления двух базовых валютных пар с долларом США. Например, если нам нужно получить котировку GBPJPY, потребуется умножить GBPUSD на USDJPY.

Если необходимо получить курс CHFJPY, нужно будет разделить USDJPY на USDCHF, т.е. сначала действием 1/USDCHF определяется курс франка к доллару, после чего вычисляется его стоимость в

японских йенах.

По аналогичному принципу рассчитываются и все остальные кросс-курсы, просто в терминале MetaTrader4 мы видим результат этих вычислений уже в готовом виде (котировки транслируются с серверов поставщика ликвидности).

Справедливости ради замечу, что терминальные кроссы всегда будут отличаться от котировок, пересчитанных вручную на 2-3 пункта. Причина этого расхождения кроется в спреде.

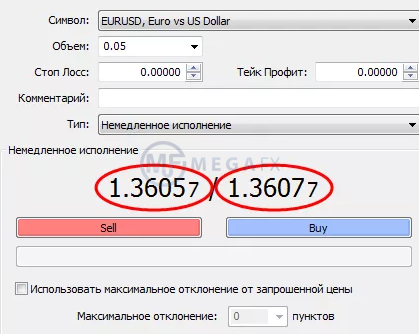

Кросс курс и попытка торговать спредом

Чтобы стало понятно, о чём идёт речь, рассмотрим пример. Предположим, нужно открыть длинную позицию на EURJPY. Для этого необходимо сначала купить доллары за японскую йену (buy USDJPY), а потом за полученные USD приобрести евро (buy EURUSD).

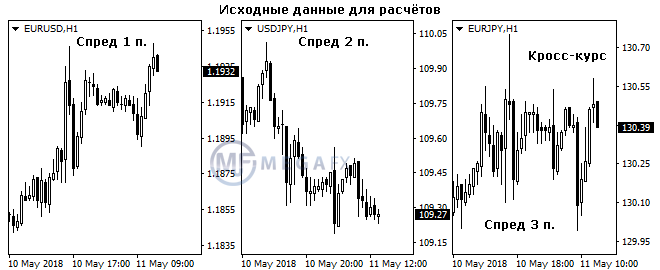

На момент заключения сделки курс EURUSD был равен 1,1932+спред 1 п., а USDJPY котировалась на отметке 109,27 + спред 2 п. Итого:

- Расчётный кросс-курс EURJPY (без учёта расходов на спред) равен 1,1932*109,27 = 130,38;

- Реальный курс покупки EURJPY (с поправкой на спреды) получается 1,1933*109,29 = 130,42.

Теперь вернёмся к терминальным значениям. Там пара EURJPY котировалась на отметке 130,39 + спред 3 пункта, т.е. купить её можно было по 130,42. Это значение совпадает с реальным кроссом и отклоняется от расчётного на упомянутые 3 п.

Отсюда следует важный вывод – искать лазейки для игры на разнице между расчётным и терминальным кросс-курсом бесполезно, поскольку позитивный эффект смазывается за счёт спредов.

Я не просто так поднял эту проблему, дело в том, что в сообществе трейдеров периодически всплывает тема так называемого «треугольного арбитража», а некоторые личности даже привлекают под это дело средства в управление.

К сожалению, в пределах одного дилингового центра подобный арбитраж нереализуем. Теоретически, выгоду от расхождения расчётных и фактических кросс-курсов можно извлечь при работе сразу в нескольких форекс-компаниях, у которых разные поставщики ликвидности, но риски в этом случае всё равно превышают потенциальную выгоду.

Чем интересны кросс курсы в трейдинге

Остаётся один вопрос – если треугольный арбитраж отпадает, как тогда можно использовать кросс-курсы в торговле? Ответ лежит на поверхности – точно так же, как и обычные пары, т.е. на них следует искать технические сигналы и паттерны, либо отрабатывать фундаментальные тенденции.

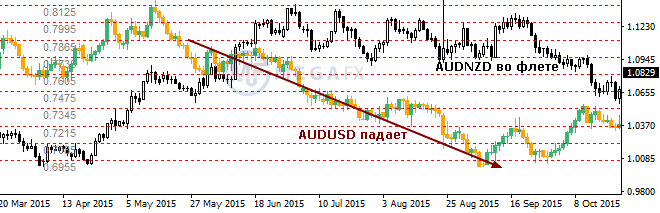

В этом плане явное преимущество кроссов по сравнению с долларовыми парами состоит в том, что они «живут своей жизнью», т.е. плохо коррелируют с глобальными трендами.

Например, когда AUDUSD и NZDUSD одновременно падают на фоне общего укрепления USD, инструмент AUDNZD может

находиться в боковике, генерируя уникальные сигналы.

По аналогичному принципу трейдеры работают с европейскими кросс-курсами, например, EURGBP и EURCHF. Плюс ко всему, эти пары достаточно чутко реагируют на региональные новости, поэтому их можно использовать для отработки соответствующих импульсов.

Кроссы в портфельной торговле

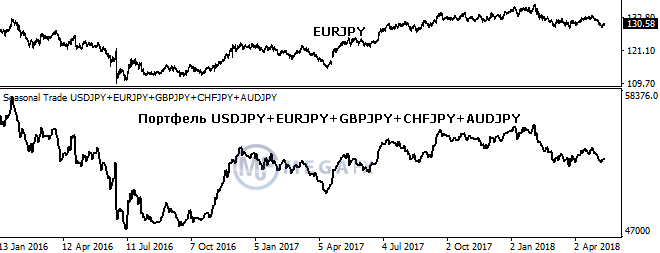

Не менее интересны кросс-курсы и в контексте портфельной торговли. Портфель – это позиция, открытая сразу на нескольких парах с целью минимизации негативных последствий от случайных колебаний на отдельно взятом инструменте.

На графике выше представлена динамика стоимости портфеля USDJPY+EURJPY+GBPJPY+CHFJPY+AUDJPY, который показывает тренды на японской йене.

Его можно использовать как для отработки общих тенденций, одновременно открывая позиции на всех парах, так и для торговли на схождение/расхождение отдельных кроссов относительно портфеля.

Например, если AUDJPY падает, а общий показатель растёт (японская йена в целом сдаёт позиции на валютном рынке), можно поискать возможности для одновременной покупки AUD и продажи всех остальных пар, входящих в портфель, сопоставимым объёмом. Данную тактику трейдеры часто называют хеджированием.

Кроме этого, на кросс-курсах весьма неплохо отрабатываются

сезонные тренды, поскольку в этом случае на котировки не влияет доллар США, а все тренды определяются специфическими региональными факторами.

Экзотические кросс курсы

И последнее, на что я хочу обратить внимание, так это на экзотические кросс-курсы. Наверняка, многие читатели видели в своих торговых терминалах пары USDZAR, USDMXN, USDNOK, USDINR, USDCLP и т.д.

Подобные пары ведут себя схожим образом из-за привязки к доллару США, но из них при помощи индикаторов и простого Excel можно собрать такие экзоты, как ZARMXN, MXNCLP и др., на которых будут прослеживаться интересные закономерности.

Например, кросс-курс ZARNOK покажет нам, какие регионы больше привлекают инвесторов – экспортёры драгоценных металлов (как ЮАР) или нефтедобывающие страны (Норвегия – яркий представитель этой группы).